Overbruggingskrediet belangrijkste hypotheekvoorwaarde voor doorstromers

Gepubliceerd: ‐ Update:

Voor doorstromers zijn niet langer de maximale hoogte van de aflossingsvrije hypotheek of het jaarlijks boetevrij af te lossen bedrag de belangrijkste voorwaarden, maar de hoogte van het overbruggingskrediet als de huidige woning nog niet is verkocht. Dat blijkt uit onze database met hypotheekvoorwaarden. Het is opmerkelijk dat een tijdelijke faciliteit, vaak benodigd voor hooguit enkele maanden, voor huizenkopers zo belangrijk is geworden.

Situaties waarin consumenten lastig overbruggingskrediet verkrijgen

In deze krappe woningmarkt hebben veel consumenten de voorkeur om eerst een nieuwe woning te kopen, voordat ze de oude woning in de verkoop zetten. Doordat de huizenprijzen blijven stijgen, wordt de maximale hoogte van een overbruggingskrediet steeds meer een vereiste om te kunnen doorstromen naar een volgende woning. Dat geldt zeker voor doorstromers die in 2013 en 2014 – het annuïtaire tijdperk – voor het eerst een woning hebben gekocht: hun leencapaciteit wordt gedrukt door de ‘nieuwe’ fiscale regels die uitgaan van een kortere looptijd dan 30 jaar. Voor consumenten is een overbruggingskrediet in sommige situaties wel lastiger te verkrijgen, omdat niet alle geldverstrekkers daarvoor mogelijkheden bieden. Bijvoorbeeld als beide aanvragers een koopwoning achterlaten waarop een overbrugging moet worden gevestigd, of als er in geval van goedkoper gaan wonen geen nieuwe hypotheek benodigd is vanwege voldoende overwaarde.

Risico regionaal verschillend

Het risico dat de verkoop van de huidige woning langer duurt of minder opbrengt dan voorzien, lijkt in de huidige woningmarkt niet erg groot. Hoewel aanbieders geen regionaal beleid kennen, zijn er echter toch regio’s in Nederland waar deze risico’s mogelijk wat groter zijn. Dat lijkt zeker iets om in de gaten te houden nu de stijging van de huizenprijzen her en der wat lijkt af te remmen. De NVM signaleerde in haar laatste kwartaalbericht dat consumenten op dit moment wel eens te hoge verwachtingen hebben van de verkoopopbrengst van hun huidige woning.

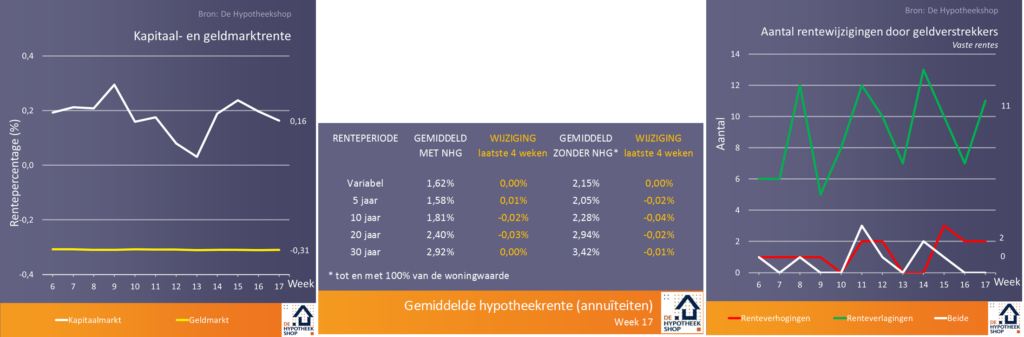

Mogelijke herstart ECB-stimuleringsprogramma

Eind vorig jaar beëindigde de Europese Centrale Bank (ECB) het stimuleringsprogramma, waarmee sinds begin 2015 voor €2,5 biljoen aan (staats)obligaties werd opgekocht. De verwachting dat de rente na stopzetting zou gaan oplopen, is de eerste vier maanden van 2019 nog niet uitgekomen. Sterker nog, de rente is juist verder gedaald. Dat geldt voor zowel de rente op de kapitaalmarkt (-0,20% sinds 1 januari) als de hypotheekrente (gemiddeld -0,10% tot -0,15% op 10, 20 en 30 jaar vast). Vorige week liet de ECB tijdens een toespraak in New York weten dat ze openstaat voor een nieuwe ronde van stimulering als de inflatiedoelstelling (ongeveer 2% per jaar) niet wordt bereikt.

Afgelopen week verlaagden weer diverse aanbieders hun rentetarieven, met name regiepartijen als Syntrus, Hypotrust, Merius en Rabodochter Vista. NIBC voerde zelfs tweemaal een verlaging door. Het ging om beperkte aanpassingen. MUNT en IQWoon verhoogden juist enkele tarieven. Dynamic Credit verlaagde de rente fors op haar recent geïntroduceerde verhuurhypotheek.

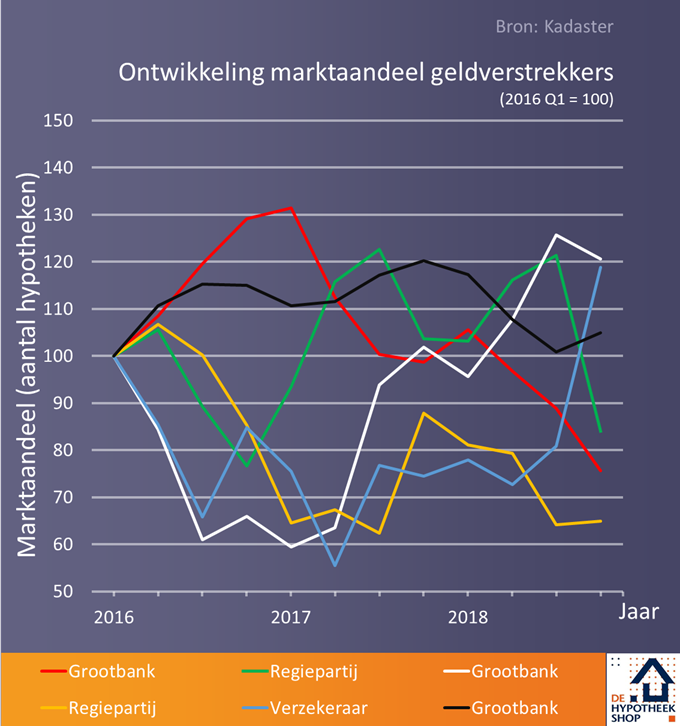

Geldverstrekkers worstelen met stabiliteit van hun marktaandeel

Net als de woningmarkt is ook de hypotheekmarkt aan dynamiek onderhevig. Uiteraard speelt de woningmarkt daar een grote rol in, maar er zijn nog veel meer factoren die invloed hebben (gehad). In de grafiek wordt de ontwikkeling van het marktaandeel getoond van zes grote geldverstrekkers sinds het eerste kwartaal van 2016 (volgens het Kadaster). Wat met name opvalt is de grote fluctuatie van de marktaandelen in deze periode. Het is bekend dat de toegenomen concurrentie door de komst van regiepartijen (aanbieders als Aegon, MUNT, Hypotrust, Merius, Vista, bijBouwe die (deels) hypotheken verstrekken met gelden van pensioenfondsen en buitenlandse beleggers) met hun snelle aanvraagprocessen en aantrekkelijke voorwaarden, en de lage stand van de (lange) hypotheekrente de afgelopen jaren van grote invloed zijn geweest. Niet alleen op de consument, maar ook op de banken en verzekeraars. Maar er zijn nog meer factoren en ontwikkelingen die effect hebben gehad op het marktaandeel van geldverstrekkers.

Drie factoren die van invloed op de concurrentiepositie

De inwerkingtreding van Basel 4 heeft als gevolg dat banken hogere rentes moeten gaan rekenen voor aflossingsvrije hypotheken, wat hun concurrentiepositie heeft verslechterd. De afnemende verkoop van spaar- en beleggingspolissen door de aangescherpte voorwaarden voor renteaftrek per 2013, waarbij annuïtaire / lineaire aflossing wordt gestimuleerd, heeft de positie van verzekeraars geraakt waardoor overnames noodzakelijk zijn geworden (Delta Lloyd door NN; Vivat (Reaal) staat in de verkoop). Vorig jaar, tot slot, haperde de funding van enkele regiepartijen waardoor zij renteverhogingen moesten doorvoeren of tijdelijk waren ‘uitverkocht’. Voor beleggers lijkt het behalen van een hoger rendement belangrijker te zijn geworden.

Nieuws van De Hypotheekshop geeft een overzicht van de renteontwikkelingen in de afgelopen weken en van de actualiteit en trends op de hypotheek- en woningmarkt. De verwachtingen die beschreven staan zijn altijd indicatief, hieraan kunnen geen rechten worden ontleend.