Monitor Koopwoningmarkt (vierde kwartaal 2019) – Dalend aanbod en aanhoudende prijsstijgingen beperken mogelijkheden van starters

Gepubliceerd: ‐ Update:

Aan het eind van 2019 kunnen we concluderen dat 2018 het scharnierpunt in de ontwikkelingen op de koopwoningmarkt is geweest. Het aantal transacties op de markt voor bestaande koopwoningen stabiliseert, de koopprijzen voor bestaande koopwoningen groeien iets minder hard en het aantal verkochte woningen op de nieuwbouwmarkt zit in de afgelopen twee jaar zelfs in een licht dalende trend. In het jaar 2020 is geen omslag in deze trends op de koopwoningmarkt te verwachten. De dynamiek, die zo kenmerkend is voor de Nederlandse woningmarkt, komt verder onder druk te staan. Een geringere doorstroming van huishoudens op de koopwoningmarkt zorgt ook direct voor minder kansen voor instromers. Dit blijkt uit de gegevens in de achtentwintigste Monitor Koopwoningmarkt (vierde kwartaal 2019), die wordt samengesteld door het Expertisecentrum Woningwaarde (onderdeel van de faculteit Bouwkunde van de TU Delft) in samenwerking met een groot aantal marktpartijen.

Kwartaalmonitor Koopwoningmarkt

RTLZ Huizenindex met Peter Boelhouwer

Monitor koopwoningmarkt (website TU Delft)

Dashboard (CBS)

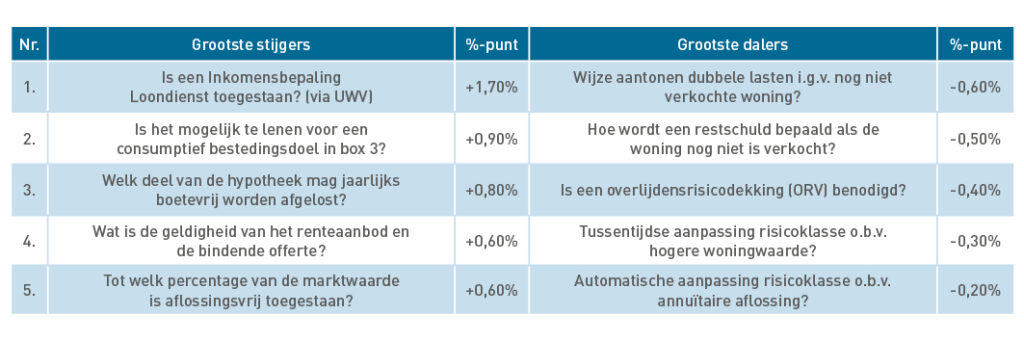

Trends in hypotheekvoorwaarden

(bijdrage van De Hypotheekshop, pagina 13 en 14) Ontwikkelingen op de woningmarkt hebben invloed op de keuze die consumenten maken voor een hypotheekproduct. De voorkeur voor bepaalde hypotheekvoorwaarden verandert daarom in de tijd. De tabel geeft de belangrijkste veranderingen in hypotheekvoorwaarden in het afgelopen kwartaal weer.

Toename oversluitingen door lage hypotheekrente

In het vierde kwartaal van 2019 kwamen consumenten massaal in beweging na de enorme daling van de hypotheekrente een kwartaal eerder. Veel particulieren sloten hun hypotheek over, waardoor oktober en november recordaantallen hypotheekaanvragen noteerden. Naast de lage rente (rentezekerheid), vormde ook de landelijke campagne ‘Aflossingsblij’ een stimulans om tijdig de looptijd te verlengen en mogelijke financiële problemen op einddatum te voorkomen. De gestegen huizenprijzen en de toegenomen alternatieven om overwaarde te verzilveren maakten dat veel (oudere) huiseigenaren hun hypotheek verhoogden voor verbouwing, onderhoud, pensioenaanvulling, consumptieve besteding of schenking aan de kinderen. Ook aflossing van duurdere consumptieve kredieten is op dit moment een veelgehoorde wens.

Inkomensbepaling loondienst vaker vervanging traditionele werkgeversverklaring

Van oudsher wordt een werkgeversverklaring gehanteerd voor het vaststellen van het inkomen bij het aangaan van een hypotheek. Vanwege de foutgevoeligheid bij het invullen daarvan, wordt de laatste jaren steeds vaker gebruik gemaakt van een digitaal alternatief: de Inkomensbepaling Loondienst. Deze kan ingezet worden voor aanvragers met een vast of tijdelijk dienstverband, en uitzendkrachten. Voor het berekenen van het toetsinkomen worden de gegevens uit het UWV verzekeringsbericht van de aanvrager omgerekend op basis van vastgestelde beleids- en rekenregels. De loonstrook dient nog wel aangeleverd te worden, in verband met de hoogte van de werknemersbijdrage van het pensioen en ter controle of de aanvrager nog in dienst is bij de werkgever. Steeds meer geldverstrekkers accepteren de Inkomensbepaling Loondienst voor aanvragers in loondienst.

Restschulden en dubbele lasten zijn iets van ‘vroeger’

In het vierde kwartaal was nog slechts in 1% van alle aanvragen van huiseigenaren sprake van een restschuld. Als de huidige woning nog niet was verkocht, stelden geldverstrekkers nog niet zo lang geleden als voorwaarde dat de klant gedurende twee jaar in staat was om dubbele lasten te voldoen. Op dit ogenblik is dat meestal zes maanden. Zomaar twee voorbeelden die illustreren hoezeer de woningmarkt in een tijdbestek van enkele jaren is omgeslagen. Omgekeerd heeft het boetevrij kunnen aflossen aan belang gewonnen, voornamelijk doordat het niet altijd mogelijk is om de volledige overwaarde te overbruggen. Het verkopen van de huidige woning vormt meestal geen probleem. Omdat er vaak sprake is van een ‘treintje’ van kopers en verkopers, is ook de geldigheidsduur van de hypotheekofferte belangrijker geworden. Tot slot hechten mensen met fiscale rechten van voor 2013 vanwege de betere betaalbaarheid veel waarde aan hun aflossingsvrije hypotheek. Zij kunnen deze tot maximaal 50% van de woningwaarde voortzetten met behoud van recht op renteaftrek.

Uitgelicht: Kopen op basis van toekomstig inkomen

Het CBS meldde begin januari dat de cao-lonen in 2019 zijn gestegen met 2,5 procent. Sinds de tweede helft van 2017 loopt de cao-loonstijging vrijwel elk kwartaal op. Afgezien van de verhoging van de cao-lonen gaan veel mensen jaarlijks per 1 januari over naar een hogere functieschaal. Vanwege de hard stijgende huizenprijzen kan een wat hoger inkomen net het verschil maken tussen wel of niet kunnen kopen. Een hoger loon kan ook te maken hebben met een nieuwe werkgever waar iemand over een paar maanden aan de slag gaat. Volgens de ‘Tijdelijke regeling hypothecair krediet’ mogen geldverstrekkers rekening houden met een te verwachten structurele inkomensstijging binnen een redelijke termijn. In de praktijk wordt daarvoor uiterlijk zes maanden na datum van de bindende offerte aangehouden. Wel dient de werkgever een onherroepelijke schriftelijke verklaring af te geven. Bij een nieuw dienstverband moet er sprake zijn van onbepaalde duur zonder proeftijd. Toekomstige inkomsten kunnen naast inkomen uit loondienst ook andere inkomensbronnen betreffen. De mogelijkheden voor senioren om toekomstige lijfrente-uitkeringen mee te nemen als toetsinkomen verschillen sterk per geldverstrekker.

Uiteraard kan er ook sprake zijn van een lager inkomen in de toekomst. Bijvoorbeeld omdat een van de aanvragers minder gaat werken of met pensioen gaat. In een dergelijke situatie is het verstandig al bij aanvang rekening te houden met dit verminderde inkomen. Veel geldverstrekkers zijn bereid om daar in mee te denken.

Over De Hypotheekshop

De Hypotheekshop staat sinds 1991 (potentiële) huizenkopers of –bezitters bij met onafhankelijk advies, en is onderdeel van het grootste financieel adviseursnetwerk van Nederland (circa 250 vestigingen). Wij zijn (mede)initiatiefnemer van de Arbeidsmarktscan, de opleiding Erkend adviseur Duurzaam wonen, hypotheekverstrekking o.b.v. brondata, het Platform Woonstarters en het Platform Hypotheken vanuit het ministerie van BZK, en werken samen met de TU Delft voor de Monitor Koopwoningmarkt.