Monitor Koopwoningmarkt (tweede kwartaal 2020) – Koopwoningmarkt zal 2020 redelijk ongeschonden door komen

Gepubliceerd: ‐ Update:

De koopwoningmarkt en de hypothekenmarkt draaiden in de eerste helft van 2020 op volle toeren. Dankzij het enorme pakket aan ondersteuningsmaatregelen van de centrale overheid en lokale overheden in het kader van de coronacrisis in Nederland, lijken tot nu toe relatief weinig woonconsumenten in economische zin echt geraakt te zijn. In de vorige kwartaalrapportage werden er nog drie mogelijke ontwikkelingen genoemd, die het normale marktproces kunnen verstoren: een sterke stijging van de kapitaalmarktrente, een abrupte ombuiging van het verkoopproces door eigenaar-bewoners (eerst verkopen en dan pas kopen) en het massaal te koop aanbieden van woningen door de kleine particuliere beleggers. Tot op heden hebben deze ontwikkelingen zich nauwelijks tot niet voorgedaan. Doordat het consumentenvertrouwen toch weer stabiliseert, zal ook het aantal transacties van koopwoningen vooralsnog niet terugvallen ten opzichte van het niveau in 2019. Dat betekent ook dat de woningprijzen in 2020 vermoedelijk niet gaan dalen; ook al omdat de inkomens dit jaar zijn gestegen en de financieringsruimte voor tweeverdieners verruimd is. Dit blijkt uit de gegevens in de dertigste Monitor Koopwoningmarkt (tweede kwartaal 2020), die wordt samengesteld door het Expertisecentrum Woningwaarde (onderdeel van de faculteit Bouwkunde van de TU Delft) in samenwerking met een groot aantal marktpartijen.

Monitor Koopwoningmarkt (tweede kwartaal)

RTL Z Huizenindex met Peter Boelhouwer

Persbericht

Bijdrage van De Hypotheekshop aan de Monitor Koopwoningmarkt (Q2 2020)

(Pagina 10 en 11)

Trends in hypotheekvoorwaarden

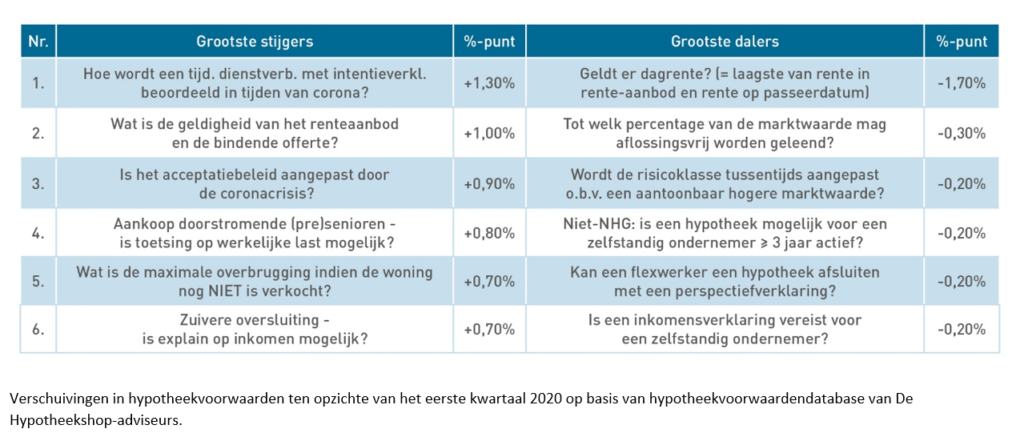

Ontwikkelingen op de woningmarkt hebben invloed op de keuze die consumenten maken voor een hypotheekproduct. De voorkeur voor bepaalde hypotheekvoorwaarden verandert daarom in de tijd. De tabel geeft de belangrijkste veranderingen in hypotheekvoorwaarden in het afgelopen kwartaal weer.

Corona leidt tot nieuwe hypotheekvoorwaarden

Het tweede kwartaal werd natuurlijk grotendeels bepaald door de uitbraak van het coronavirus. De impact bleek al in de eerste weken van de lockdown uit het feit dat veel geldverstrekkers aanpassingen in hun beleid doorvoerden. Digitale vervangingen van fysieke documenten werden geaccordeerd, zoals UWV en brondata vanuit de overheid voor inkomensstukken en indien mogelijk modelwaardetaxaties voor een taxatierapport van een menselijke taxateur. Ook werden digitaal ondertekenen van documenten en identificatie op afstand toegestaan. Huizenkopers met een lopende hypotheekaanvraag die zich bedachten, konden zonder kosten afzien van hun offerte. Ook inhoudelijk werd het beleid soms aangepast in het geval van flexwerkers en doorstromers met twee woningen (overbrugging). Tot slot kwamen er aanvullende vragen aan zelfstandigen en mensen met tijdelijke contracten over de invloed van corona op het inkomen en werd de geldigheid van afgegeven inkomensstukken verkort tot twee maanden.

(Zuiver) oversluiten in de lift

Door de lockdown en de economische gevolgen daarvan gingen geldverstrekkers over tot (beperkte) verhoging van de hypotheekrente. Dat leidde er toe dat er in de eerste weken een ware aanvraaggolf ontstond. Voornamelijk van mensen die hun hypotheek wilden herfinancieren (oversluiten). Omdat de inkomenseisen in de loop van de tijd zijn aangepast, of als er sprake is van inkomensdaling, komt het voor dat iemand niet meer door de standaardtoetsing heen komt van zijn eigen hypotheek. Aangezien er bij oversluiten juist veelal maandlastenvoordeel is te behalen, kennen sommige aanbieders de mogelijkheid van ‘zuivere’ oversluiting; waarbij maximaal de oude hoofdsom en de bijkomende kosten als boeterente en notariskosten mogen worden gefinancierd. In dat geval wordt de leencapaciteit bepaald op de werkelijke lasten, soms met een gemaximeerde overschrijding van de standaardnorm.

Langere geldigheid hypotheekoffertes door drukte bij geldverstrekkers

Hoewel vooraf verwacht mocht worden dat het aantal woningverkopen zou afnemen, kwam die verwachting zeker niet uit. Voor starters ontstonden juist kansen omdat de concurrentie in hun segment minder groot werd. Maar ook doorstromers en ondernemers lieten zich niet uit het veld slaan. Er ontstonden bij hypotheekaanvragen nauwelijks problemen, omdat consumenten in het algemeen een verantwoorde afweging hadden gemaakt of het in hun situatie verstandig was of niet om een huis te kopen. Door de aanvraagstroom kampten veel aanbieders met grote achterstanden bij het beoordelen van hypotheekaanvragen. Het kwam regelmatig voor dat een financieringsvoorbehoud moest worden verlengd. Daardoor werd ook de geldigheidsduur van hypotheekoffertes (renteaanbod en bindend aanbod) nog belangrijker.

Uitgelicht: gunstige inkomenstoetsing voor (pre) senioren

Door de krapper wordende woningmarkt neemt het aantal woningverkopen de laatste jaren af. Het aantal hypotheekaanvragen in verband met oversluiting of verbouwing steeg juist. Er is nog een derde categorie die de laatste jaren is toegenomen: senioren. Dat heeft te maken met demografische ontwikkelingen, maar ook met toegenomen mogelijkheden voor (pre) senioren bij de aankoop van een woning. Standaard hanteren geldverstrekkers een zogenaamde annuïtaire inkomenstoetsing. Voor mensen die de AOW-leeftijd hebben bereikt of dat binnen 10 jaar zullen doen, geldt sinds 2018 onder voorwaarden een lichtere toetsing.

Bij deze groep is namelijk meestal sprake van een (gedeeltelijke) aflossingsvrije hypotheek met lagere maandlasten. Als zou worden vastgehouden aan de gebruikelijke toetsing, zouden deze mensen onnodig worden belemmerd bij het doorstromen naar een andere (kleinere) koopwoning omdat er met te hoge lasten wordt gerekend. Voorwaarden voor deze lichtere toetsing zijn dat de nieuwe maandlast lager of gelijk is aan de oude maandlast en dat de hypotheekrente in principe minimaal 20 jaar wordt vastgezet. Sommige geldverstrekkers kennen een dergelijke regeling ook voor oversluiten en verhogen.

Over De Hypotheekshop

De Hypotheekshop staat sinds 1991 (potentiële) huizenkopers of –bezitters bij met onafhankelijk advies, en is onderdeel van het grootste financieel adviseursnetwerk van Nederland (circa 250 vestigingen). Wij zijn (mede)initiatiefnemer van de Arbeidsmarktscan, de opleiding Adviseur Duurzaam Wonen, hypotheekverstrekking o.b.v. brondata, het Platform Woonstarters en het Platform Hypotheken vanuit het ministerie van BZK, en werken samen met de TU Delft voor de Monitor Koopwoningmarkt.